「遺産分割の一つ、換価分割ってなに?」

「換価分割のメリット・デメリットがしりたい」

こんな要望にお応えします。

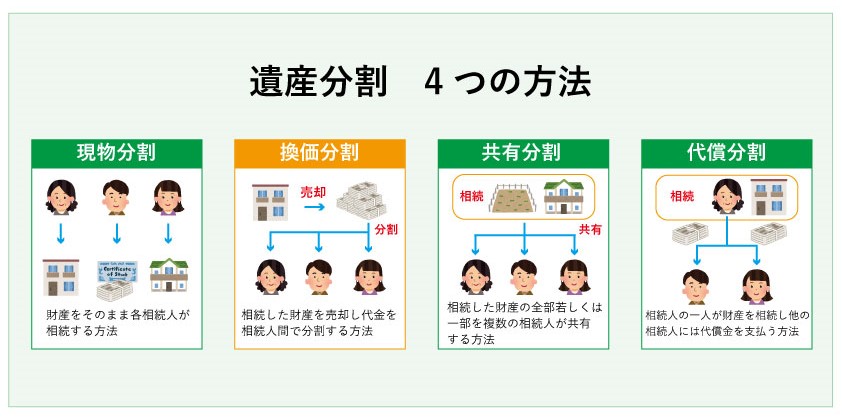

遺産分割方法には、主に4つの方法があることは以前の記事(遺産分割はどうやればいいの?4つの方法を解説します)で解説しましたが、今回はそのうちの一つ「換価分割」について4つのポイントで詳しく解説します。

\厳選2,300社と提携・国内最大級!/

換価分割とは

上の図の通り、換価分割とは遺産分割の4つの方法の一つです。簡単に言うと、相続財産の現物を一旦現金化して、相続人に分配する方法。

上の図の通り、換価分割とは遺産分割の4つの方法の一つです。簡単に言うと、相続財産の現物を一旦現金化して、相続人に分配する方法。

相続財産が土地や建物などの不動産の場合、ひとつの不動産を相続人全員に分配することは困難です。そのため、相続した財産を現金化しその現金を相続人で分割することがあります。

この分割方法が「換価分割」と呼ばれます。相続財産が不動産のみという場合によく選択される分割方法です。

換価分割を選択するメリット

相続する財産や相続人数などにより、最適な遺産分割方法は違いますが、その中で換価分割を選択すると得られるメリットは以下の3つです。

- 相続人の間での公平性が確保できる

- 現物分割・代償分割が難しい場合にも対応できる

- 現物を相続したい人がいなくても対応できる

順に解説します。

①相続人の間での公平性が確保できる

現物分割の場合、民法で定められている相続分に、ぴったりと相続財産の価値を合わせることは非常に難しいものです。

そのため、相続人の間に不公平感が発生する可能性もあります。

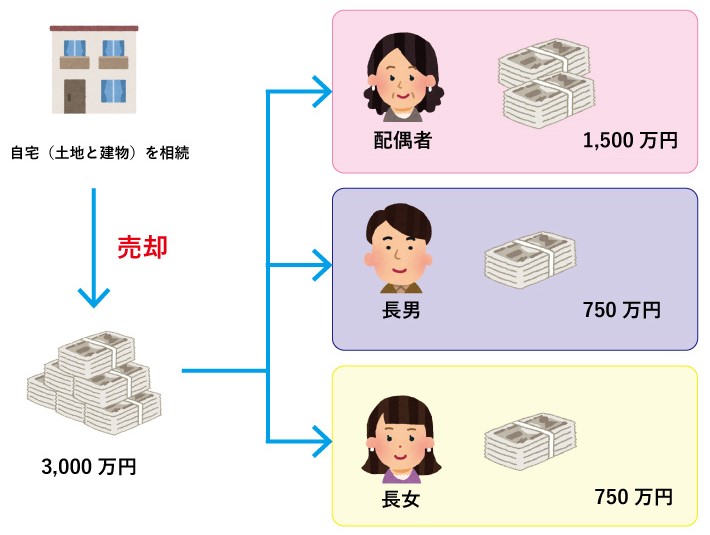

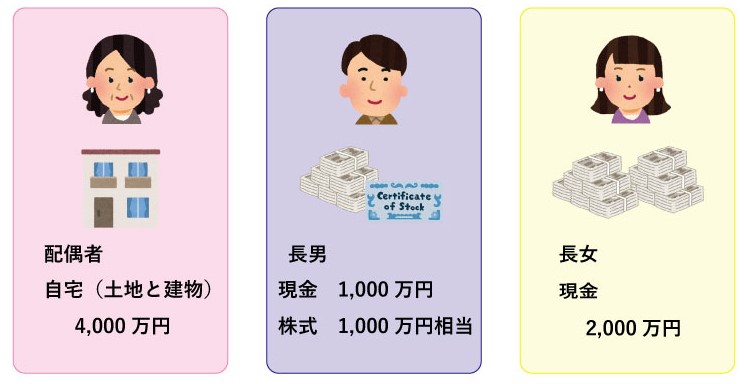

上の図は、自宅(土地と建物)4,000万円、預貯金3,000万円、株式1,000万円(時価)を、被相続人の配偶者、長男、長女の3人で相続した例です。

遺産分割方法として、現物分割を選択しました。一見公平に分割したように見えますが、この後に株価が大暴落し、長男の相続した株式の時価が相続時の3分の1まで下がってしまいました。

長男は遺産分割の方法が不公平であったと、遺産分割協議のやり直しを主張しましたが、すでにそれぞれの相続遺産の名義変更が済んでいたため、配偶者と長女は応じず、家族間のトラブルに発展してしまいました。

相続で最も起こりやすいトラブルは、遺産の分配方法です。特に価値に変動のある株式等の有価証券が相続財産に含まれている場合は、後々不公平感が生じる可能性があります。

その点で、換価分割は、相続遺産を現金化してから分配する方法なので、不公平感は生じにくいと言えます。

参考:【実家を兄弟で相続】ありがちなトラブルを6つのステップで解決

②現物分割・代償分割が難しい場合にも対応できる

相続財産が不動産のみという時、相続人がひとりの場合には問題はありませんが、相続人が複数人になると不動産を公平に分割することは難しくなります。

また代償分割のように、ひとりの相続人が不動産を相続し、他の相続人に相続分の代償として現金を分配するにしても、その人がそれだけの資産を持っていないと、代償分割も選択肢として難しくなるでしょう。

このように現物分割や代償分割が難しいケースでは、換価分割でしか対応出来ないといえます。

③現物を相続したい人がいなくても対応できる

被相続人の財産が、地方の土地や建物等の不動産である場合、相続人が遠方に住んでいたり、持ち家があったりと、相続人全員が現物の相続を望まないこともあります。

このようなケースでは、現物を売却して、その代金を相続人全員に分配するのが最善の方法でしょう。

換価分割のデメリット

換価分割は、上記のようなメリットがありますが、不動産を売却してしまうことになります。現金以外の資産が減ることには違いありません。

不動産売却に関しては、希望通りの売却金額にならなかったり、仲介手数料などの経費や売却後の納税があったり、時間や手間、お金がかかることも多く起こります。

相続不動産の価値によっては、換価分割が適さない場合もあるので注意が必要です。

参考:不動産売却の手続きにかかる5つの経費・諸費用を解説【宅建士監修】

換価分割の流れ

次に、換価分割の進め方についてご説明します。

- 必要書類を用意する

- 遺産分割協議をする

- 相続登記をする

- 不動産を売却する

- 納税する

①必要書類を用意する

相続した不動産を売却し、代金を分配するために必要なものは以下の書類です。

- 戸籍謄本

- 住民票

- 固定資産評価証明書

②遺産分割協議をする

相続した不動産がどのくらいの価格になるかを調べ、売却した代金を相続人でどのように分配するのか、遺産分割協議で話し合います。

遺産分割協議で決定した内容は、遺産分割協議書に記した後相続人全員が署名押印します。

③相続登記をする

遺産分割協議書に記載された通りに相続登記の申請を行います。通常は1~2週間で完了します。相続不動産が相続人の名義に変更されると、不動産の売却が可能になります。

参考:不動産を相続したらまずは相続登記!8つのステップで徹底解説

④不動産を売却する

不動産を売却した代金を、遺産分割協議書に記した分割割合通りに分配します。

⑤納税する

換価分割では、登録免許税、譲渡所得税の納税が必要です。

・登録免許税

相続登記を行う際に必要となる税金です。税額は、不動産の評価額×4/1,000で計算します。

土地:評価額 2,500万円 建物:評価額 500万円

3,000万円×4/1000=12万円

この例では、12万円の登録免許税がかかります。

・譲渡所得税

相続した不動産の購入時の金額から、今回売却した金額の差額(利益)に課税されます。

当時1,000万円で購入した不動産を2,000万円で売却したとすると、売却益1,000万円に税金が課されるということです。

換価分割において、この譲渡所得税はとても高額になる場合も多いので、相続した不動産が3,000万円特別控除の対象に当てはまるのかどうかなど、税金対策も予め調べておくことも大切です。

参考:5分でわかる!3,000万円特別控除とは?【相続空き家編】

換価分割の注意点

税金について

換価分割によって売却して得た現金には贈与税は課されません。

ただし、その現金が換価分割で得たものと証明出来ることが必須です。そのためにも、遺産分割協議書を作成しておくのが良いでしょう。

相続手続きの期限

相続手続きには期限が定められおり、相続税の申告は被相続人が亡くなってから10ヵ月以内、相続放棄は被相続人が亡くなってから3ヵ月以内です。

市役所や町役場、税務署や銀行などの金融機関に書類を提出するのにも予約が必要な場合もあります。申告期限に間に合わない場合、延滞税などの罰金を受ける可能性もあります。

これから先、相続の可能性がある方は相続人間で予めよく話し合っておくことをおすすめします。

参考:不動産を相続したらどうする?進め方を3つのステップで解説!

早めの行動でスムーズな相続をしよう:まとめ

今回は換価分割についてご説明しました。

換価分割は、相続人間の公平性が保てる、現物分割、代償分割が難しい相続でも対応できる、というメリットがあります。

一方、不動産という財産がなくなってしまうというデメリットもあります。

不動産の売買契約まで話が進んでしまうと、白紙に戻すのは難しくなるので、相続人間でよく話し合い、後悔のない選択をしましょう。

信頼できる不動産会社選びです!

\厳選2,300社と提携・国内最大級!/

このサイトから多数の査定依頼を受けています。(NHK・経済誌の取材実績も)